OGC Group muốn xóa 2.553 tỷ đồng nợ khó đòi, không có tài sản đảm bảo từ năm 2014

Công ty Cổ phần Tập đoàn Đại Dương (Ocean Group, mã: OGC) vừa thông qua nội dung lấy ý kiến cổ đông bằng văn bản về việc xử lý các khoản nợ khó đòi lên tới 2.553 tỷ đồng liên quan tới các lãnh đạo cũ. Hầu hết các khoản nợ không có tài sản đảm bảo, khó có khả năng thu hồi.

Ocean Group sẽ thực hiện lấy ý kiến cổ đông bằng văn bản từ ngày 10/6 đến 14/6/2022 về việc thông qua phương án xử lý đối với các khoản nợ phải thu khó đòi của công ty và công ty con đã tồn tại từ năm 2014 đến nay. Do các khoản nợ này phát sinh từ thời ông Hà Văn Thắm làm Chủ tịch Hội đồng quản trị, đã bị tuyên án tù, để lại các khoản nợ có tính pháp lý phức tạp, hầu hết các khoản nợ không có tài sản đảm bảo, khó có khả năng thu hồi suốt nhiều năm qua.

Công ty cũng không tìm được đối tác mua nợ xấu, trong khi công ty vẫn phải trích lập dự phòng 100% cho các khoản nợ từ khi phát sinh năm 2014 tới nay.

Từ đó, các khoản nợ xấu này được đưa ra theo dõi ngoại bảng trên báo cáo tài chính cho năm tài chính kết thúc 31/12/2021 với giá trị là 2.553,2 tỷ đồng (đã trích lập dự phòng nợ khó đòi 100%). Cụ thể, khoản phải thu về cho vay ngắn hạn 1.154,3 tỷ đồng; phải thu ngắn hạn của khách hàng 81,7 tỷ đồng; phải thu ngắn hạn khác 868,7 tỷ đồng; trả trước cho người bán ngắn hạn 168,1 tỷ đồng; và trả trước cho người bán dài hạn 276,8 tỷ đồng.

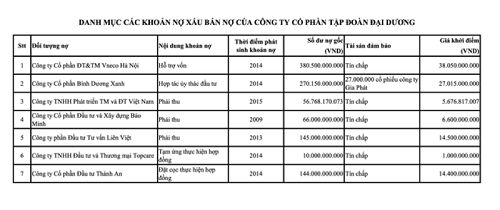

Trong nỗ lực thu hồi công nợ, công ty mới đây đã có thông báo bán đấu giá 7 khoản nợ xấu với tổng dư nợ gốc hơn 1.072 tỷ đồng, phát sinh trong giai đoạn 2009 – 2015.

Các khoản nợ này chủ yếu phát sinh từ các khoản phải thu của tập đoàn với đối tác. Ngoài ra, một số khoản nợ còn phát sinh từ giao dịch cho vay theo diện hỗ trợ vốn, hợp tác ủy thác đầu tư và tạm ứng thực hiện hợp đồng. Đáng chú ý nhất là khoản nợ là 380,5 tỷ đồng phát sinh tại Công ty Cổ phần Đầu tư và Thương mại Vneco Hà Nội từ năm 2014.

Tuy nhiên, chỉ có duy nhất khoản nợ 270,15 tỷ đồng của Công ty Cổ phần Bình Dương Xanh có tài sản bảo đảm là 27 triệu cổ phiếu Công ty Gia Phát. Còn 6 khoản nợ khác đều là vay tín chấp, không có tài sản bảo đảm khiến cho việc thanh lý nợ gặp khó khăn nên tập đoàn chỉ đưa ra mức giá khởi điểm cho 7 khoản nợ này tương đương 1/10 dư nợ gốc. Như vậy, tổng giá khởi điểm cho 7 khoản nợ xấu này là hơn 107 tỷ đồng, tiền đặt cọc tham gia chào giá/đấu giá là 3 tỷ đồng.

Công ty cổ phần Đầu tư Đại Dương Thăng Long – một thành viên của Ocean Group cũng chào bán khoản nợ phải thu phát sinh với Công ty cổ phần Đầu tư Xây dựng Sông Đà với số dư nợ gốc (chưa bao gồm các khoản lãi, phạt) hơn 640 tỷ đồng. Giá khởi điểm chào bán nợ là 20 tỷ đồng, chỉ tương đương 3% dư nợ gốc.

Đáng chú ý, động thái bán nợ kể trên của Ocean Group diễn ra trong bối cảnh tập đoàn này vừa đổi chủ và hàng loạt lãnh đạo mới được bổ nhiệm. Cụ thể, sau khi tuyên bố kiểm soát 51% vốn Ocean Group, nhóm cổ đông IDS Equity Holdings đã trở thành cổ đông lớn nhất tại Ocean Group.

Hầu hết thành viên HĐQT, Ban kiểm soát đương nhiệm của Ocean Group đã từ nhiệm với lý do cá nhân. Thay vào đó, các đại diện của IDS Equity Holdings được bầu tham gia HĐQT tại đây.

Năm 2022, Ocean Group đặt mục tiêu 937 tỷ đồng doanh thu hợp nhất, tăng 129% so với năm trước, song mục tiêu lãi trước thuế khoảng 51 tỷ đồng, giảm hơn một nửa.

Theo Doanh nghiệp và Thương hiệu